Finansų sektorius pastaruoju metu yra vienas didžiausių skaitmeninių technologijų vartotojų ir pagrindinis skaitmeninių ekonomikos pokyčių variklis. Finansų technologijos (FinTech) keičia tradicinę finansų pramonę. COST (angl. European Cooperation in Science and Technology) duomenimis, visame pasaulyje nuo 2010 metų į „FinTech“ bendroves ir dirbtinį intelektą (DI) buvo investuota daugiau nei 100 milijardų JAV dolerių. Ir tikimasi, kad vien 2020 m. jos viršys 30 milijardų JAV dolerių.

Investicijos ir FinTech įmonių pajamos sparčiai auga ir Lietuvoje. Didėja ir darbuotojų skaičius šiame sektoriuje. LR Finansų ministerijos duomenimis, 2018 m. pabaigoje 170 FinTech įmonių dirbo 2600 darbuotojų, o 2019 m. pabaigoje atitinkamai Lietuvoje veikė 210 įmonių su 3400 darbo vietų. Svarbiuose tarptautinių finansinių centrų reitinguose, pavyzdžiui, Globaliame Fintech indekse ( angl. The Global FINTECH Index) Lietuva yra 4 pasaulyje ir 2 Europoje. Taigi Lietuva tampa FinTech centru. O kas yra FinTech centras? Kas slypi už šio termino ir ką svarbiausio reikėtų žinoti, norint sėkmingai veikti šioje rinkoje?

Investicijos ir FinTech įmonių pajamos sparčiai auga ir Lietuvoje. Didėja ir darbuotojų skaičius šiame sektoriuje. LR Finansų ministerijos duomenimis, 2018 m. pabaigoje 170 FinTech įmonių dirbo 2600 darbuotojų, o 2019 m. pabaigoje atitinkamai Lietuvoje veikė 210 įmonių su 3400 darbo vietų. Svarbiuose tarptautinių finansinių centrų reitinguose, pavyzdžiui, Globaliame Fintech indekse ( angl. The Global FINTECH Index) Lietuva yra 4 pasaulyje ir 2 Europoje. Taigi Lietuva tampa FinTech centru. O kas yra FinTech centras? Kas slypi už šio termino ir ką svarbiausio reikėtų žinoti, norint sėkmingai veikti šioje rinkoje?

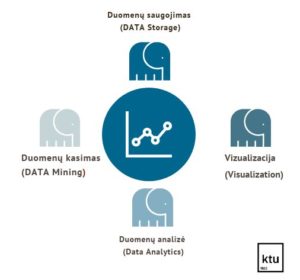

„Manau, kad slypi kompetentingas žmogus ir inovatyvios didžiųjų duomenų, dirbtinio intelekto (DI) ir blokų grandinių technologijos“, – ketvertą dramblių, ant kurių laikosi visas FinTech sektorius, įvardija KTU Matematikos ir gamtos mokslų fakulteto (MGMF) dekanė docentė Bronė Narkevičienė.

Didieji duomenys

Finansų įmonės pasitelkia didžiuosius duomenis ir jų analizę priimant sprendimus dėl kreditų, siekiant suvaldyti riziką, sustabdyti esamą ar užkirsti kelią galimam sukčiavimui, pardavimų skatinimui, lojalumo programų kūrimui.

FinTech kontekste apie didžiuosius duomenis reiktų galvoti ne tik kaip apie didžiulius (ir sakant „didžiulius“, galvoti reiktų apie zetabaitus, t. y. milijonus gigabaitų) duomenų srautus ar kiekius, bet ir kaip apie technologijas, kurios įgalina tuos duomenis valdyti ir „įdarbinti“ finansų, kaip ir bet kurio kito, sektoriaus veiklos gerinimui ar pajamų didinimui.

„Apie tai, kokio dydžio yra duomenų kiekiai ir kaip stipriai jie auga, įsivaizduoti gana sunku. Tarptautinio dienraščio, skirto verslo ir ekonomikos aktualijoms, „Financial Times“ autorė Kamalika Some pateikia pavyzdį apie bankininkystės pramonę: bankų sektorius duomenis generuoja kone kiekviename žingsnyje, ir, pramonės ekspertų manymu, kiekvieną sekundę sugeneruotų duomenų kiekis iki 2020 m. išaugo 700%“, – apie didžiuosius duomenis finansuose pasakoja docentė.

Pasak dekanės, tinkamas pasiruošimas šiam duomenų potvyniui bet kuriam finansų sektoriaus verslui sukuria konkurencinį pranašumą prieš kitas įstaigas, kurios didžiųjų duomenų analitikos, duomenų mokslo dar „neįvaldė“. Bet kaip tuos duomenis „įvaldyti“?

„Darbui su didžiaisiais duomenimis naudojama programinė įranga, kurios pagalba duomenys „kasami“, saugomi ar vizualizuojami ir pats terminas „didieji duomenys“ apima ir pačius duomenis, ir įrankius ar metodus, kurių pagalba tie duomenys yra tvarkomi, analizuojami kol, galų gale, virsta konkrečiais sprendimais“, – vardija B. Narkevičienė.

Pasak docentės, siekiant valdyti ir suvaldyti didžiuosius duomenis, pasitelkiami įvairūs įrankiai: duomenų bazės, programiniai įrankiai, tokie kaip SAS, MATLAB, SQL, R ar PYTHON.

Dirbtinis intelektas

Technologijos, tokios kaip DI, mašininis mokymas, neuroniniai tinklai, evoliuciniai algoritmai, didžiųjų duomenų analitika finansų sektoriuje sukėlė tikras revoliucijas. Įmonės siekia įsisavinti naujoves ir, Pasaulio ekonomikos forumo (PEF) tyrimo duomenimis, tikimasi, kad DI artimiausiu metu taps svarbiausiu verslo varikliu visoje finansinių paslaugų pramonėje: 77% visų PEF tyrime dalyvavusių įmonių tikisi, kad DI per dvejus metus turės didelę ar labai didelę reikšmę jų verslui.

„Tai, kaip greitai viskas skaitmenizuojama, nepalieka kito kelio – tik šokti į duomenų apdorojimo matematiniais metodais ir DI traukinį“, – apie technologijas šiuolaikiniame finansų versle svarsto dekanė.

Pasak B. Narkevičienės, pasitelkiant matematinius metodus ir DI technologijas finansų bendrovės gali automatizuoti procesus ir taip optimizuoti darbo jėgą, mažinti kaštus, tai pat kurti sprendimus sukčiavimo prevencijai, rizikos valdymui ir saugumo didinimui, gerinti klientų aprantavimo kokybę, kurti investicijų modelius ir kt.

Minėtas PEF tyrimas atskleidė, kad tik 16 proc. visų tirtų įmonių DI taiko visose savo veiklos srityse, tačiau net 64 proc. ketina įsisavinti šią technologiją per artimiausius dvejus metus. Pagrindiniai įmonių tikslai – procesų automatizavimas, rizikos valdymas, klientų aptarnavimas ir naujų klientų paieška.

„Tokios dabar yra tendencijos – siekdamas tapti rinkos lyderiu arba, tiesiog inovatyvia ir koja kojon su duomenų amžiumi žengiančia bendrove, privalai pasirinkti ir šiuolaikiškus būdus pažangai pasiekti. Duomenų valdymo ir saugos matematinius metodus ir DI finansų bendrovės naudos vis daugiau“, – įsitikinusi B. Narkevičienė.

Blokų grandinės

Trečiasis dramblys, pastaruoju metu tvirtai laikantis FinTech sektorių, tai blokų grandinės (angl. blockchain). Per pastaruosius metus buvo sukurta ne viena šios srities inovacija, o į blokų grandinių technologijas šiuo metu investuoja tiek finansų sektoriaus gigantai, tiek startuoliai ar konsultacijų bei technologijų bendrovės.

Terminą blockchain visi esame girdėję, bet ar suvokiame termino ir pačios technologijos esmę?

„Turbūt daugeliui blokų grandinių sąvoka siejasi su kriptovaliutomis. Tokios sąsajos yra teisingos. Trumpai sakant, blokų grandinė yra tai, kas ir yra sakoma sąvokoje – virtualioje erdvėje esantys blokai siejami vienas su kitu grandine – kriptografiniu kodu“, – apie blokų grandinių technologiją pasakoja dekanė.

Labai paprastai kalbant, blokų grandinės – tai technologija, leidžianti saugiai ir tiesiogiai, be trečiosios šalies, keistis verte ir informacija.

Blokų grandinių technologija jau pakeitė mokėjimų industriją ir vis labiau įsisavinama ir kitose finansų sektoriaus srityse. Sukčiavimas ir tapatybės vagystės finansų institucijoms kainuoja milijonus dolerių kasmet, o ši technologija turi potencialo sumažinti šiuos nuostolius.

Pasak B. Narkevičienės, finansinės institucijos blokų grandinių technologiją pasitelkia ir vis labiau pasitelks tam, kad pinigai, vertybiniai popieriai, nuosavybės teisės, lojalumo taškai ar asmens identiteto įrašai būtų perduodami be tarpininkų, saugiai ir akimirksniu, kas užtikrina skaidrumą ir efektyvumą. Be jokios abejonės, asmenims kuriant savo technologiją, labai svarbus yra ir teisinis ne tik blokų grandinių technologijų, bet ir apskritai FinTech veiklos reguliavimas.

Specialistas

Taigi turime duomenų, turime įrankių ir metodų, bet – kas iš to?

„Štai čia visos scenos šviesos krypsta į ketvirtąjį (pagrindinį?) fintech dramblį – žmogų. Žmogų – specialistą ir profesionalą – kuris visa tai pasitelkdamas sukuria realią vertę, t.y. įvaldęs finansinių technologijų matematinius metodus, turėdamas finansų srities ir finansų technologijų teisinio reguliavimo kompetencijų, kuria FinTech sprendimus“, – įsitikinusi B. Narkevičienė.

Dekanė pasakoja, kad Finansų ministerijos paskelbtame 2020 metų FinTech industrijos plėtros Lietuvoje skatinimo priemonių plane numatyta, kad FinTech įmonių ir darbo vietų jose skaičius per 2020 metus, lyginant su 2019 metais, padidės po 15 proc., t.y. atitinkamai 31 įmone ir 510 darbo vietų.

„Prisidėti, kad būtų užtikrintas tinkamos FinTech darbo jėgos parengimas, laikome ir savo užduotimi, todėl KTU MGMF Taikomosios matematikos studijų programoje įsteigėme FinTech specializaciją „Finansinių technologijų matematiniai metodai“, kurią pasirinkę studentai įgis finansinių duomenų valdymui, blokų grandinių technologijų kūrimui, dirbtinio intelekto taikymui reikalingų kompetencijų. Taip pat susipažins ir su teisiniu FinTech reguliavimu“, – apie FinTech specialistų rengimą kalbėjo B. Narkevičienė.

Investicijos ir FinTech įmonių pajamos sparčiai auga ir Lietuvoje. Didėja ir darbuotojų skaičius šiame sektoriuje. LR Finansų ministerijos duomenimis, 2018 m. pabaigoje 170 FinTech įmonių dirbo 2600 darbuotojų, o 2019 m. pabaigoje atitinkamai Lietuvoje veikė 210 įmonių su 3400 darbo vietų. Svarbiuose tarptautinių finansinių centrų reitinguose, pavyzdžiui, Globaliame Fintech indekse ( angl. The Global FINTECH Index) Lietuva yra 4 pasaulyje ir 2 Europoje. Taigi Lietuva tampa FinTech centru. O kas yra FinTech centras? Kas slypi už šio termino ir ką svarbiausio reikėtų žinoti, norint sėkmingai veikti šioje rinkoje?

Investicijos ir FinTech įmonių pajamos sparčiai auga ir Lietuvoje. Didėja ir darbuotojų skaičius šiame sektoriuje. LR Finansų ministerijos duomenimis, 2018 m. pabaigoje 170 FinTech įmonių dirbo 2600 darbuotojų, o 2019 m. pabaigoje atitinkamai Lietuvoje veikė 210 įmonių su 3400 darbo vietų. Svarbiuose tarptautinių finansinių centrų reitinguose, pavyzdžiui, Globaliame Fintech indekse ( angl. The Global FINTECH Index) Lietuva yra 4 pasaulyje ir 2 Europoje. Taigi Lietuva tampa FinTech centru. O kas yra FinTech centras? Kas slypi už šio termino ir ką svarbiausio reikėtų žinoti, norint sėkmingai veikti šioje rinkoje?